FX168财经报社(香港)讯 两周前,摩根士丹利(Morgan Stanley)首席美股策略师迈克·威尔逊(Mike Wilson)警告称,美国股市确实有可能暴跌20%。此后,标普500指数经受住了几轮波动,但一直保持在历史高位附近。威尔逊眼下仍然维持谨慎态度,重申美国股市将出现重大修正。

彭博周四(10月7日)报道称,随着美国债券抛售步调加快及全球供应链危机加剧,市场将更加能够接受威尔逊的观点。

威尔逊认为,随着被压抑的消费者需求逐渐消退,企业财报季将无助于缓和由大宗商品引发的通胀担忧。

他在电话采访中表示:“我们正处于这个周期中期过渡的最后阶段,在这阶段将看到经济放缓及市场修正。”

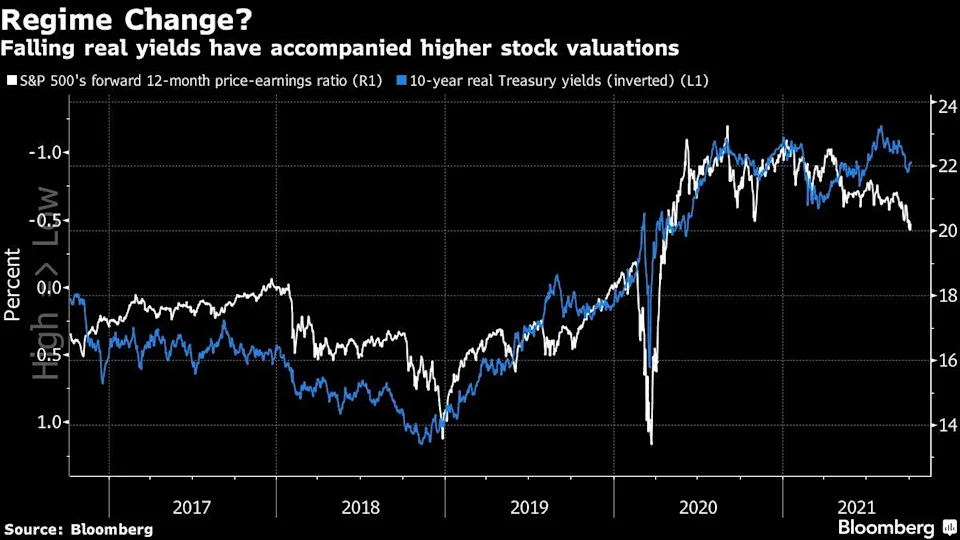

(截图来源:彭博)

尽管标普500指数市盈率已跌至20倍,但分析师预计短期内还会进一步跌至18倍。再加上公司利润有可能从现在开始下滑,很难证明股价处于接近纪录的水平是合理的。

威尔逊说道:“我们一直预计市场在科技股的带领下会出现10%至20%的回调。我们认为盈利预期过高。”

美国股市周四延续升势,道指收盘大涨337.95点,或0.98%,报34754.94点;纳指涨152.10点,或1.05%,报14654.02点;标普500指数涨36.21点,或0.83%,报4399.76点。

彭博称,一项衡量消费者价格的指标正以30年来最快的速度上涨,推动基准国债收益率升至3个月高位。这对标普500指数和纳斯达克100指数等股票基准指数来说是个坏消息,因为这些指数高度偏重大型科技股。在过去的十年里,这些长期资产与债券一起上涨,达到了很高的估值。

威尔逊认为,散户投资者一直很有韧性,但如果他们最终发现逢低买入不再起作用,下一次就不会再逢低进场。这就是几周前标普500指数跌穿50日均线时发生的情况。

以Emmanuel Cau为首的巴克莱银行(Barclays Plc)策略师警告称,股市波动性将重新出现。该团队推荐价值股,比如银行和能源生产商等价格便宜、通常具有周期性的股票,它们往往会随着债券收益率上涨而上涨。

巴克莱分析师在周三的一份报告中写道:“随着政策制定者取消通货再膨胀措施,增长和流动性状况不会有任何改善,宏观波动性应该会上升。但我们认为,最终需求将保持强劲,因为企业和消费者都处于良好状态。”

传奇投资人、波士顿投资公司GMO的联合创始人Jeremy Grantham日前警告称,目前的美股正处于有史以来最大规模的泡沫之中,比1929年大萧条和2000年互联网时期的泡沫还要疯狂。