FX168财经报社(北美)讯 周一(5月31日)美市盘中,美元指数突然遭到一波抛售,跌至90大关之下,欧元、英镑和日元短线则迅速上涨。有分析师称,汇市的这一波走势背后并非受到什么特别新闻的驱动,而是伦敦或欧洲的月底结算盘导致的。在美元加速下跌之际,现货黄金维持在1900美元/盎司大关上方,本月迄今大涨7.7%,势将创下2020年7月以来的最大单月涨幅。

美市盘中,汇市突然遭遇一波剧烈波动,美元指数遭到抛售,欧元和英镑等主要非美货币则强势上扬。

美元指数DXY短线跌幅扩大至20点,失守90大关,刷新日低至89.81。

(美元30分钟走势图,来源:FX168)

在美元急跌之际,主要非美货币短线纷纷加速走高:英镑/美元短线累涨40点,现报1.4213;欧元/美元短线走高逾20点,现报1.2227;美元/日元短线走低逾20点,现报109.43。

Forexlive.com首席外汇分析师Adam Button撰文称,除非有什么我没看到的新闻(我认为没有),否则美元的下跌完全是由于月底伦敦结算盘或欧洲结算盘的抛售所引起的。

这些资金流动本应更早得到处理,但有人在工作中抛售,因此,我们看到美元兑欧元、日元和英镑的汇率大幅下跌。

美国通胀指标涨幅超过预期,支撑金价成为通胀对冲工具后,金价周一守住1900美元关口。

美市盘中,现货金稳定在1905美元/盎司附近,日内最高触及1910.58美元/盎司。

(现货黄金30分钟走势图,来源:FX168)

美国4月份个人消费价格指数(PCE)飙升,基本通胀指数超过了美联储设定的2%的目标,创下1992年以来的最大年度涨幅。

随着美元连续第二个月下跌,金价周一上涨,有望录得自2020年7月以来的最大单月涨幅,而通胀压力上升也提升了黄金的吸引力。本月迄今,现货黄金价格已上涨近7.7%。

周一,美国和英国的大多数市场将因公共假期休市。

SPI Asset Management执行合伙人Stephen Innes表示:“美元继续走弱,这是相当有利的。黄金多头现在将目光锁定在2000美元,多数人认为金价将大幅走高。”

本周,市场聚焦美国5月非农就业等经济数据。CNBC称,经济报告将是本周焦点,ISM将发布制造业和服务业数据,但最重要的指标将是周五的就业报告。道琼斯称,经济学家预计周五的就业报告将显示5月份新增就业岗位约67.4万个,4月份新增就业岗位26.6万个,令人失望。

MUFG美国宏观策略主管George Goncalves表示,“你知道,如果就业预期连续两个月未能实现,市场将变得紧张。”“希望我们能战胜它,然后创造一个积极的舆论,然后我们进入美联储会议,然后我们说,‘嘿,经济仍然在轨道上。’”

中国14年来首次提高外汇储备率以削弱人民币 机构如何看待?

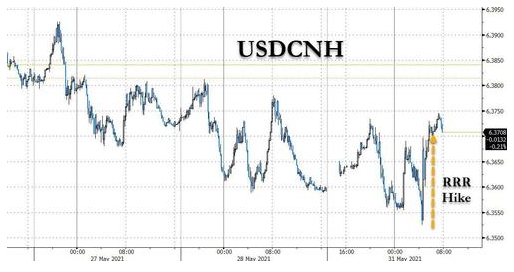

中国央行周一称,为加强金融机构外汇流动性管理,决定自6月15日起,上调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的5%提高到7%。

新华财经称,中信证券首席分析师明明表示,因为去年以来出口增速比较高,美元流入压力比较大,目前整个国内市场的美元存款占比比较多,在此背景下,美元供给大会推动人民币升值,人民银行现在提高外汇存款准备金率有助于吸纳市场上多余的美元流动性,也有助于稳定人民币汇率运行。

对于中国央行的这一举动,雅虎财经报道指出,根据中国央行15日发布的声明,自6月15日起,全国金融机构外汇储备比例应调整为7%。这是自2007年以来的首次加息。报道称,这是迄今为止为遏制人民币飙升而采取的最重大举措。虽然分析人士说,直接影响可能不大,但此举是中国央行发出的最明确信号。

金融博客Zerohedge撰文指出,上周四,中国央行出人意料地举行了一场与主要外汇市场参与者的临时会议后,中国央行发表了一份措辞含糊但听起来不祥的声明,称人民币汇率“不能通过贬值来刺激出口,也不能通过升值来抵消大宗商品价格上涨的影响。”

在人民币持续大涨之际,尤其是当离岸人民币突破6.36后不久之后,中国央行意外祭出了这一举动。这是自2005年人民币改革后人民币升值后,2007年5月以来首次上调外汇存款准备金率。

(来源:彭博、Zerohedge)

银行现在将不得不增加持有的美元准备金,而不是发放贷款或在银行间市场出售美元换取人民币。

Zerohedge还指出,商业银行或金融机构可能会向央行施压,要求其以外汇余额的形式吸收美元。不过央行可能不愿这样做,以避免明确的外汇干预和不必要的人民币流动性注入。

彭博社David Qu说,“使用一个很少使用的工具强调了当局保持人民币稳定的决心,这是对外贸易的一个关键因素。这表明,在口头干预之后,当局对人民币升值的容忍度越来越低,并开始采取行动。”

不出所料,这一消息打击了人民币,离岸人民币汇率从6.355跌至6.375,不过随后才恢复缓慢上行……

(来源:Zerohedge)

因为交易员们意识到上调存款准备金率对人民币汇率的长期影响有限,因为它没有改变推动人民币走强的基本面因素,比如中国央行和美联储的政策立场差异,而中国的政策要紧得多(就目前而言)。

澳新银行亚洲研究部主管Khoon Goh对此举进行了量化分析,他说,鉴于外汇存款总额为1万亿美元,银行将需要额外拨备200亿美元,这将收紧外汇流动性,促使银行买入美元,从而压低人民币汇率(如果不是大幅贬值的话)。

这就是为什么Goh认为,尽管中国央行发出了强烈信号,希望通过提高外汇储备来减缓人民币的升值步伐,但是在初步调整之后,此举的实际影响可能很小。

与此同时,银行可能会降低美元利率,以抵消增加的存款准备金率,进一步推动人民币存款的收益优势。这可能会鼓励企业和家庭将现有的外汇存款转换成人民币;出口商也可能决定将更多的外汇收入转换成人民币,而不是作为外汇存款。

瑞银外汇策略师Rohit Arora在评论这一举动时表示,周末的评论和美元流动性回吐是中国央行对人民币单向升值预期感到不安的信号。

“中国的周期性支持已见顶——因此,当中国经济增长落后于主要发达市场经济体时,今天看似单向的趋势未来可能会开始变得不同。”尽管瑞银预计美元/人民币短期内有可能贬至6.20低点,但该行对美元/人民币的年终预估为6.40,存在一定的下行风险。

“持续的政策约束将是一场缓慢的苦战,”Arora补充道,“尽管人们可能很容易相信,高通胀可能已经促成了政策转变,但是目前来看,似乎不足以得出长达数十年之久的‘有管理的浮动’汇率制度发生变化的结论。”

校对:尔东琛