FX168财经报社(香港)讯 过去几个月,摩根士丹利的基本面分析师对股市的看法越来越悲观,上周早些时候悲观情绪趋于稳定,当时首席股票策略师Michael Wilson表示,市场上的乐观情绪太多了。

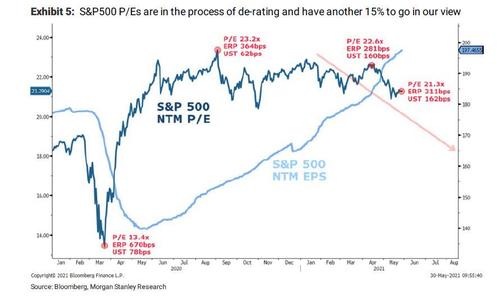

尽管收益在缓慢上升,但预期市盈率太高,而且肯定会下滑,“市盈率可能会从现在的水平下降75%左右,或下降15%左右。”

因此,在Wilson看来——他正在迅速成为华尔街最悲观的人——“收益修正无法抵消评级下调的影响,使整个市场在未来6个月内容易遭受10-15%的修正。”

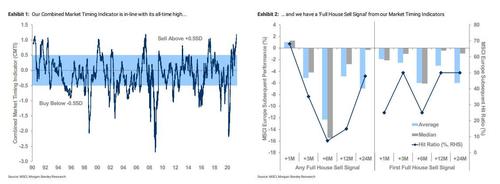

现在看来,摩根士丹利的基本面看跌情绪已经蔓延到该行的技术分析师团队正如该行首席欧元股票策略师Matthew Garman所写,摩根士丹利的5个市场时机指标都同时发出卖出信号,这是30多年来第5次。

不仅如此,该行综合市场时机指标——自3月份以来一直处于卖出区间——触及1.19的历史新高,超过了2007年6月创下的历史最高纪录,当时正是第一次大规模量化金融危机爆发的时候,市场还没有崩溃。

据Garman称,之前出现“满仓”卖出信号的其他情况分别是90年3月、92年5月和07年6月。根据MS的说法,“在满仓卖出信号出现的六个月中,摩根士丹利欧洲指数平均下跌了6%。”

那么,在每个内部风险指标都在“尖叫着卖出”的情况下,这是否意味着摩根士丹利将有胆量告诉客户卖出呢?

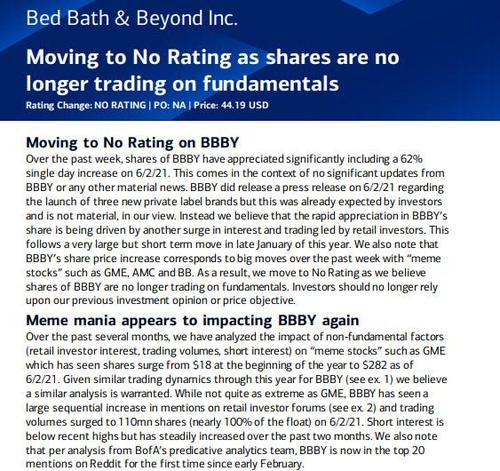

为什么不呢?因为在这个市场上,AMC、GameStop和Bed Bath等公司都在压榨分析师,迫使他们承认自己已经不知道到底发生了什么……

摩根士丹利仍抱有希望,并认为当前这段时期将与2017年类似——2017年是唯一一次大规模抛售信号没有导致市场暴跌的时期。

回到2017年,尽管有这样的信号,该行仍然对市场走势保持着建设性:i)强劲的每股收益增长,ii)早期周期环境,iii)来自欧盟的资金流入,iv)情绪低迷,以及v)并购活动增多。

该行还表示,情绪指标看起来可能比2017年更高,但其中许多因素今天仍然存在。尽管我们认为全球股市面临更棘手的风险回报,但我们仍然认为,欧洲股市有充分理由跑赢全球同行。

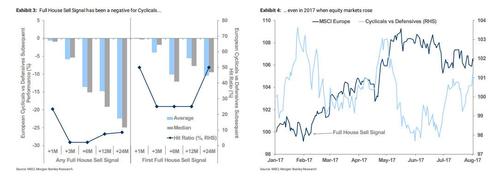

但即便是摩根士丹利也不得不承认,尽管在创纪录高位的抛售信号后,防御型股票或许只能勉强度日,但周期性股即将遭受打击。下一个图表显示了在满仓卖出信号出现后,周期股和防御股的相对表现。

正如大摩所指出的,“考虑到市场水平的糟糕表现,周期性股票一直在挣扎,这或许并不令人意外。在4个全仓卖出信号发出的六个月内,周期性股票的表现平均比防御性股票低12%,如果当中的任何一天所有的指标都同时表示卖出,那么这一差距将降至-15%。”

即使在股市上涨的2017年,情况也是如此:“该行虽然之前引用了2017年售罄信号的相似性作为理由,但是也还是提醒投资者不要在此时此刻对股市整体过于谨慎。”

“在2017年2月全仓抛售信号之后,MSCI欧洲在当年剩余时间里持续上涨。然而,尽管市场整体表现强劲,周期指数相对于防御指数表现要差得多。2017年2月至6月,周期性股票的表现比防御型股票低6%。”

引发人们对周期性股票未来回报担忧的不仅仅是该行的卖出信号:借用我们自己的警告摩根士丹利(Morgan Stanley)研究了“一些发出警告信号的中国数据点”,首先是中国信贷冲动的崩溃,也就是说:

zerohedge最后总结到,综上所述,读者们不得不问自己,即将发生的事情是否会是历史上唯一一段类似的时期,即在摩根士丹利的市场时机指标达到卖出(并达到历史最高点)后,市场没有暴跌,还是会像90年3月、92年5月、07年6月那样,结果决不是一个愉快的结局。