FX168财经报社(香港)讯 周三(6月16日)欧市盘中,全球市场情绪谨慎,都在静候美东时间周三下午2点的美联储利率决议、货币政策声明、最新的经济预测,以及美联储主席鲍威尔半小时后召开的记者会!汇市方面,美元指数仍然徘徊于90.50左右;现货黄金整体承压于1860附近。针对美联储决议,有分析指出,考虑到关键的通胀指标愈发火热,虽然都预期美联储今天不会采取行动,但是可能会释放有关削减购债的信号。一旦美联储暗示将很快开始讨论缩减购债规模,这势必会引发市场情绪大反转,美元届时将反弹,股市、黄金等资产恐遭遇猛烈抛售!

欧美股市:CNBC报道指出,欧股周三小幅走高,市场在等待美国联邦储备委员会政策会议的结果。泛欧斯托克600指数早盘上涨0.2%,石油和天然气类股上涨0.7%,基础资源和汽车类股下跌0.7%。

Yahoo finance报道称,欧股周三开盘走高,英国通胀率超过英国央行基准利率,投资者等待美联储周三晚些时候宣布利率。尽管数据显示英国5月份的生活成本升至2019年以来的最高水平,但英国富时100指数周三上午开盘上涨0.6%。

根据英国统计局(ONS)的官方数据,消费者价格指数(CPI)跃升至2.1%,高于英国央行2%的目标。分析师预计通胀率将从4月份的1.5%升至1.8%。

交通运输对通货膨胀的年度增长贡献最大。燃料、服装、游戏、录音媒体等娱乐用品和餐饮价格的上涨推动了这一比例的月度上涨,仅5月份就上涨了0.5%。

“英国央行一直预计今年春天的通胀会超过目标,但认为这只是一年前价格底部的短期波动,一旦数据效应消失,通胀就会再次下降。”个人财务分析师Hargreaves Lansdown和Sarah Coles说。“它并不担心通胀升温,也不打算在近期内加息以使通胀再次回落。”

CNCB援引汇丰银行(HSBC)私人银行和财富管理部门首席投资官Willem Sels表示:“尽管英国CPI目前可能进一步超过英国央行设定的2%的目标,但我们仍认为,到2022年,它将再次降至2%左右。”

“劳动力市场有大量的闲置产能,超过200万英国工人仍处于休假状态,这意味着不太可能出现工资螺旋上升,因此CPI压力应该是暂时的。”

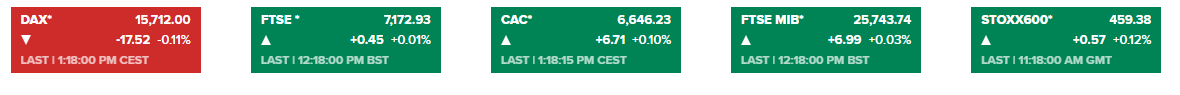

在欧洲大陆的其他地方,法国CAC指数上涨了0.1%,德国DAX指数上涨了0.2%。截止发稿,欧洲股市主要股指走势如下图所示:

(图片来源:CNBC)

在大西洋彼岸,美国股市下跌,此前零售数据显示,美国人上个月消费支出放缓。美国商务部的数据显示,由于供应链中断和生产者价格上涨,美国5月份零售支出下降1.3%。

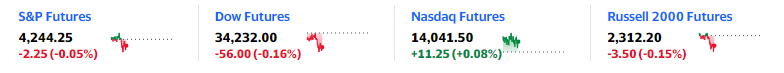

周二,华尔街的蓝筹股标准普尔500指数收盘时下跌0.2%,道琼斯指数下跌0.3%,以科技股为主的纳斯达克指数下跌0.7%。截至发稿,美股期货走势如下图所示:

(图片来源:Yahoo Finance)

CNBC报道指出,全球市场将关注定于周三举行的美国联邦储备理事会两天会议的结果。市场普遍预计美联储不会采取任何政策举措,但它可能发出信号,表明开始考虑放松债券购买政策。

美联储还将在周三发布最新预估,可能预示2023年可能首次升息。此前,美联储官员尚未就2023年之前加息达成共识。

此次会议召开之际,通货膨胀加剧,5月份生产者价格指数(ppi)以近11年来最快的年率上涨。这促使包括琼斯(Paul Tudor Jones)在内的一些人呼吁美联储重新考虑其宽松的货币政策。

Yahoo finance报道指出,6月FOMC决议可能预示着美联储是否会调整利率前景。投资者将密切关注美联储是否会随着美国经济乐观情绪的增长而坚持其鸽派立场,以及鲍威尔是否会削减债券购买计划。

所有经济指标都显示出改善的迹象,最显著的是美国的疫苗接种努力,这降低了死亡率。在此背景下,申请失业救济人数下降,采购经理人指数(PMI)飙升,非农就业人数增长。

尽管申请失业救济人数已降至全球最低水平,但过去几个月的非农就业数据一再低于预期。这一点很重要,因为鲍威尔表示,他需要看到“一系列强劲的就业报告”,才能考虑缩减美联储目前的刺激计划。

在就业、通胀率的双重压力下,美联储的政策拐点成为了市场最关心的焦点,全球资本市场将高度关注美联储对于通胀、缩减QE、加息等议题的措辞变化。

关于点阵图,3月份的点阵图显示,11位美联储官员支持2023年加息,7位表示不支持。但是,摩根大通的经济学家预计,多位美联储官员将改变立场,支持2023年加息。摩根大通还改变了自己的利率预测,预测美联储2023年加息。

目前美国10年期、30年期国债收益率都已经位于3月初以来的较低水平,这也表明市场预期美联储不会因为通胀上升过快而收紧货币政策。

景顺首席全球市场策略师Kristina Hooper认为,美联储很可能会轻易推高长期收益率。其中一个可能是如果修订后的点阵图显示比市场预期会更早或更急进地加息,那上述情况或会出现。

如果美联储主席鲍威尔提及美联储已开始讨论缩减买债规模或暗示缩减可能在未来几个月开始,这也可以轻松推高利率。

关于缩减QE:Kristina Hooper预计,本次会议将开始讨论缩减买债规模的问题,可能会在夏末杰克逊霍尔会议(Jackson Hole)上宣布,并于秋季开始实行。但市场可能还没有准备好接受这个消息。

亿万富翁投资人、Tudor Investment创始人、首席投资官Paul Tudor Jones在接受访问时表示,本次议息会议将是美联储主席鲍威尔职业生涯中最为重要的一次,如果他不妥善传达紧缩信号,可能触发风险资产的剧烈抛售,且这种抛售未必是一次性的。

汇市方面:美元指数目前维持在90.50附近交投。如果美联储释放了开始讨论缩减QE的信号,这势必对美元是个提振,有望引发美元进一步反弹。

FX168此前报道指出,虽然美联储调整货币政策的机率不大,但投资者将密切关注缩减购债规模的时机信号以及最新的点阵图。此外对于通胀上升,美联储料坚称,通胀上升是暂时的,不过对于经济前景,美联储料发表乐观评估。

技术面来看,美元指数的下一支撑位于89.53,然后为89.20和88.94。另一方面,突破90.62将打开升至90.90和91.05(100日SMA)的大门。

裕信银行表示,如果美联储暗示将很快开始讨论缩减构债规模,美元可能会走高,但涨势不太可能会持久。考虑到10年期美国国债收益率难以升至1.50%以上,美元走势可能取决于股票和债券的反应。

近期欧元兑美元的低点在1.2090左右,但可能会因美联储的声明而被突破。我们怀疑美元的复苏力度是否足以将欧元拖至1.2050-1.20的关键支撑位下方并测试该货币对的进一步下行潜力。

现货黄金:如果美联储释放了缩减QE的信号,这势必会造成市场情绪的反转,黄金届时也恐遭遇猛烈抛售……分析指出,黄金已经连续几天下跌,反映出美联储缩减量化宽松可能比市场目前推测速度更快的预期心理升温。

黄金已经进入下一阶段的下跌。现阶段的短线支撑在1,850美元左右。如果我们能在未来24小时内借助美联储会议打破这一点,黄金可能会走向1800美元。

技术面来看,如果持续跌破上升趋势线支撑1854美元将印证下破,价格打开跌向200日均线1840美元的大门。空头下一目标为5月14日低点1820美元。

若美联储决议令鹰派失望,则金价将反弹指向此前的日支撑位1879美元。1870美元和看跌的4小时图21小时均线将挑战多头的信念。

除了美联储决议之外,市场还关注今天的美国总统拜登与俄罗斯总统普京的会晤!最新消息称,俄罗斯卫星通讯社消息,俄罗斯总统普京已经飞抵日内瓦,将与美国总统拜登举行会谈。

FX168此前援引媒体报道指出,CNBC指出,随着俄罗斯总统普京当地时间周三上午前往日内瓦与美国总统拜登举行峰会,今年最受期待的政治事件之一即将开始。

此次峰会将在瑞士首都维拉格拉奇举行(之所以被选为峰会举办地是因为瑞士历来保持政治中立),预计将持续5个小时。这次峰会包括两国总统和他们最亲密的官员之间的首次会晤,然后俄罗斯和美国代表团之间的会谈,之后将分别与两位领导人举行新闻发布会。

在首次会晤之后,一个更广泛的代表团将举行几次会议,然后两国领导人分别举行新闻发布会;预计普京将首先向媒体通报最新情况,拜登紧随其后。峰会期间没有留出用餐时间,但预计领导人会有休息时间。

预计两国元首会晤的议程将包括“战略稳定”、气候变化、核稳定、网络安全等,可能还包括纳瓦尔尼、乌克兰、白俄罗斯的命运,以及被关押在对方国家的俄罗斯和美国公民的前景。

鉴于近年来美国和俄罗斯的敌对关系,分析人士认为,日内瓦峰会几乎不可能出现“突破”时刻。

“这是稳定局势的尝试,”欧洲改革中心(Centre for European Reform)外交政策主任Ian Bond周三告诉CNBC。“美国人的口号是,他们希望两国关系的可预测性和稳定性,而这一关系一直在走下坡路,情况越来越糟。”