FX168财经报社(香港)讯 6月14日-18日市场综述:本周美联储意外之“鹰”冲击全球,“点阵图”预测2023年加息两次,金融市场惊现疯狂暴动行情。

市场表现来看,美元“起飞”跃升至数月高位,录得14个月来最大周线涨幅,其他主要货币则全线下滑,黄金暴跌6%创逾一年来最大周跌幅,大宗商品重挫,美股全线收跌。

外汇市场:在周初平静的两日后,周三美联储决议突然转鹰令美元强势反弹,大规模的出脱空头出现,美指接连三日暴涨,自90.50附近凶猛反攻至92关口上方,最高触及逾两个月以来高位至92.41水平,周涨幅达到2%,接近200点,为14个月来最大周线涨幅。

(美元指数日图 来源:FX168)

在美元强势反攻之际,主要非美货币重挫。欧元在周三暴跌超130点失守1.21以及1.20两大关口,周四周五空头更是趁胜追击,欧元重挫失守1.19关口,一度触及1.1850下方,失守所有均线,本周暴跌超240点,周跌幅达到2%,为14个月以来最差单周表现。

英镑/美元也未能幸免,本周连跌4日,周三跌超100点后,周五在英国零售销售意外下滑的拖累下大跌超120点,自1.41上方持续回落至1.38下方,周跌幅达到313点,或2.22%,为去年9月以来最大周跌幅。美元/日元本周小涨,周三在美元强势反攻带动下升穿110.70水平,随后小幅回落,周线仍收于110上方,本周整体小涨0.5%,呈现冲高回落态势。

(英镑/美元日图 来源:FX168)

商品货币方面,澳元与纽元本周遭到暴击。澳元自周二开始连跌4日,自0.77上方持续下行,最低触及0.7475水平,周跌幅超过200点,接近3%,录得去年9月来最差一周。纽元走势与澳元类似,本周连跌4日,失守200日均线,自0.7150附近持续回落,逼近0.69关口,周跌幅接近200点,或2.78%,为去年9月来最糟糕单周表现。

大宗商品市场:现货黄金本周惨遭血洗,对美联储提前升息的预期毫无招架之力,本周连跌5日,自1870美元上方持续回落,最低触及1760美元附近,周跌幅超过110美元,或6%,为逾一年来最大周跌幅。与此同时,白银走势与黄金类似,本周连跌5日,自28美元附近持续走弱,最低触及25.73美元,周跌幅达到7.53%,为去年9月来最糟糕表现。钯金暴跌10.87%,创2020年3月来最大单周跌幅。铂金暴跌9.6%,也录得2020年3月来最大单周跌幅。

(现货黄金日图 来源:FX168)

美国股市:本周美股全线收跌,道指累跌3.45%,录得自去年10月以来最大单周跌幅,标普500指数累跌1.91%,纳指同期累跌0.28%。标普500指数能源类股和工业类股本周分别下跌5.2%和3.8%。与此同时,金融类股和材料类股跌幅均超过6%。

当周要闻盘点:

在漫长、紧张的等待后,周三市场终于迎来了备受瞩目的美联储6月决议,在此次会议上,美联储意外做出鹰派表态,暗示考虑提前加息,这无疑给市场抛下一枚“重磅炸弹”,各大资产闻讯暴动!

美联储“鹰”击长空

香港时间周四凌晨2时,美联储在结束两日会议宣布议息结果,维持联邦基金指标利率在0-0.25%区间不变,符合市场预期。同时,仍然维持目前每个月买债1200亿美元的步伐不变。但美联储还是带来了意外:

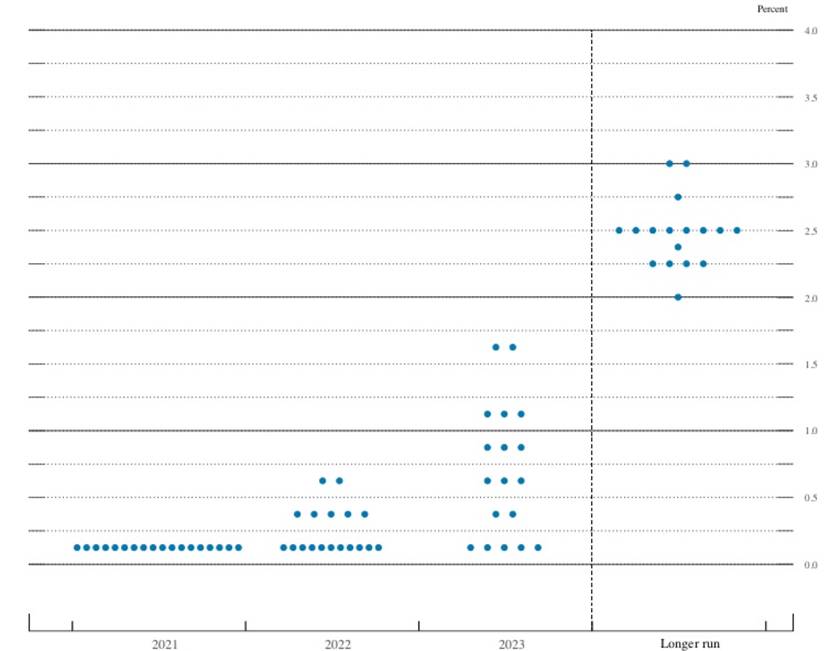

1、美联储将首次加息时间提前至2023年

美联储的预测,即点阵图显示,18名参与预测的官员中,7名委员会成员预计在2022年开始加息,今年3月时为4名;13名委员预计在2023年开始加息,今年3月时为7名委员。在预期2023年加息的这13人中,有11人预计届时利率加幅将达到0.5%,人数占比例超过61%,比上次议息这样预期的人数多5人,预计届时利率超过1%的人数则有5人,比上次这样预期的人数多3人,人数占比例近30%。

2、上调通胀及GDP预测

根据美联储最新预测,美国今年国内生产总值(GDP)增长7%,高过3月时估计的6.5%,明年增长3.3%,2023年则增长2.4%;今明两年失业率料分别为4.5%及3.8%。至于美联储重视的通胀指标核心个人消费支出指数(Core PCE),预测今年上升3%,高过3月时预期的2.2%,明年预计上升2.1%。

3、上调管理利率

美联储还上调了用于控制基准利率的管理利率,因美元短期资金市场流动性过剩,压低了短期利率。FED将超额准备金利率(IOER)上调5个基点至0.15%,并将隔夜逆回购协议利率(RRP)从零提高到0.05%,以保持指标利率在目标区间内。

4、首提“讨论缩减QE”

美联储主席鲍威尔周三在新闻发布会上说,官员们在发布预测后就开始了缩减债券购买的讨论。

鲍威尔周三表示:“我预计,随着我们看到更多数据,我们将能够就(缩减资产购买计划)的时机发表更多看法。”“在这一点上,我不能提供更多的启示。但如果你愿意,你可以把这次会议看成是讨论了(关于减码的)讨论。”

对于此次会议,业内人士的解读是:美联储的立场比市场预期的更为鹰派。

“新的美联储‘点阵图’表明,FOMC成员的中位数预期为2023年美联储将加息两次,而3月时的预测还是零次,这说明6月美联储会议的鹰派程度令人意外,”澳洲国民银行外汇策略主管Ray Attrill表示。

安本标准投资公司(Aberdeen Standard Investments)副首席经济学家James McCann说:“这不是市场预期的情况。美联储现在发出信号,需要更快更快地加息。这种立场的改变与美联储最近声称的近期通胀飙升是暂时的说法有些不一致。”

MRB Partners的策略师在一份报告中写道:“本周美联储政策最终将发生变化的初步迹象提醒人们,紧急货币环境和自由货币时代终将结束。”“我们预计,未来几个月,美联储将逐步退出温和的通胀前景。”

美联储之“鹰”唤醒美元 布拉德再“助攻”

受鹰派美联储决议的影响,美元周三强势反弹,一举升穿91关口,刷新两个月高位至91.40,周四多头趁胜追击,突破关键的200日均线阻力91.52。周五在圣路易斯联储主席布拉德的言论刺激下进一步拉升,最高触及92.41水平。本周录得14个月来最大周线涨幅。

周五,圣路易斯联储主席布拉德表示,美联储本周转趋鹰派,暗示会更快收紧货币政策,是美国从大流行中重启之际,对经济增长,特别是通胀升势快于预期的“自然”反应。这一表态令投资者风险意愿再受打击。

在接受CNBC采访时,布拉德称,“我们原本就预计会是个好年头,有良好的经济重启。但今年比我们预期的还要好,通胀比我们预期的更高——我认为我们更多一点倾向鹰派是自然而然的事情。”

在通胀方面,布拉德表示过去六个月情况一直超出联邦公开市场委员会的预期。“如果你看看2020年12月的预测,我们当时预计2021年实际GDP增长4%。现在我们说7%”。

在首次加息时间点上,布拉德称其预计美联储会从2022年底开始,“但你必须明白这跟预测有关。我的预测是2021年通胀率为3%——即核心PCE通胀率,2022年核心PCE通胀率为2.5”。

彭博评论称,布拉德的最新讲话证实,目前市场已经度过了猜测美联储何时讨论减码的阶段,正式进入了美联储讨论减码的阶段。展望未来,美联储已经改变了语境。美国已经不再处于疫情大流行之中,而是在从疫情中复苏的阶段,这将意味着朝着新的货币政策反应机制迈进。

“我认为这是对2013年缩减恐慌(taper tantrum)的直接回应。你将看到美联储反应功能的明显转变,促使投资者转向美元避险,”Cambridge Global Payments首席市场策略师Karl Schamotta表示。

“美联储的超级鹰派转向应能……给美元提供进一步的短线支持,”道明证券报告称,“更高的利率和摇摆不定的风险人气构成双重打击,将导致仓位轧平和新走势的开始”,可能会导致“在夏季的几个月里,美元普遍反弹2%”。

纽约梅隆银行表示,美元短期内将受益于更加鹰派的加息路径。美联储决策者预期加息次数增多可能会推升实际利率,增强美元涨势的动力,至少在短期内会如此。这是点阵图显示的加息路径更加鹰派,以及调整管理利率的一个可预见的短期结果。

德意志银行分析师George Saravelos表示,目前“美国收益率曲线的前端实际利率再定价有更大的空间”,且“有更大的波动空间”。这两个因素都对美元有利,他并补充称,“美联储为欧元/美元上行提供的支撑已不复存在。”

路透市场分析师Martin Miller认为,美元因美联储考虑提前升息而跳涨的升势可能还没结束,美元在未来几个交易日可能仍会受到追捧,因美联储立场转变、技术图型显示美元日益看涨,而且未平仓空仓岌岌可危。

近几个月,做空美元的交易一直比较受欢迎。如果美元进一步上涨的前景促使投资者扭转他们的看跌头寸,那么大规模美元空头仓位可能会加速近期的走势。根据美国商品期货交易委员会(CFTC)的数据,上周美元的净空仓为近180亿美元,创下三个月来的新高。

对冲基金Eurizon SLJ的投资组合经理Stephen Jen表示:“在过去一年大部分时间里占据主导地位和广受欢迎的做空美元理论,将在未来几周和几个月面临严峻考验。”

法国巴黎资产管理驻纽约的外汇主管Momtchil Pojarliev在美联储会议后买入美元兑日圆。

“美联储一直很有耐心,但我们都知道美联储将在某个时点(转向鹰派),”他说,“我没想到会是现在。”

不过也有一些市场人士维持看空美元的观点,他们指出美联储的宽松货币政策仍然有效。其他央行或会跟随美联储的步伐,缓慢地将货币政策正常化,可能会缩小美国和其他经济体之间的利差。

高盛认为,从长远来看,全球经济复苏将削弱美元。法国兴业银行报告显示,预计年底欧元将升至1.27美元。

“显然,看跌美元的观点在技术面和基本面都受到了损害,但我希望等形势明朗之后,再确定做空美元是否已成为过去式,”Amundi Pioneer资产管理的外汇策略主管Paresh Upadhyaya表示。他认为,现在很多事情将取决于G10其他国家和新兴市场的央行如何应对。

美联储鹰气满满 黄金暴跌、大宗商品遭血洗

随着美联储转鹰,黄金本周遭到暴击,5个交易日全部收跌,周三暴跌近50美元失守1800关口,周四周五仍跌势难止,一度触及1760美元。本周大跌112美元,跌幅达到6%,周线创逾一年来最大跌幅。

技术面来看,金价跌破1,800美元的重要心理关口,以及包括100日和200日均线的等其他主要支撑水准,通常视为是利空讯号。

MKS PAMP GROUP金属策略主管Nicky Shiels解释说,周三的美联储会议标志着黄金和其他通胀对冲工具的一个转折点。

道明证券商品策略师Daniel Ghali称,“美联储的点阵图显示了基调的明显变化,最终表明尽管美联储继续重申通胀是暂时的,但他们对经济风险的正式评估无疑更加鹰派。”

Ghali补充称,在美联储会议前就已出现的实物需求减弱和投机性资金流入放缓,也可能推动金价进一步回落。

ED&F Man Capital Markets分析师Edward Meir表示,正是美联储政策前景的逆转引发了金价的下跌。他补充说,“黄金的反应已有些过头了。”

Meir表示,“尽管目前存在高增长、高通胀的环境,但预计美联储的加息提议至少在18个月内不会实施。因此在出现一点疲软之后,金价将重新整理并走升。

“我们原本预计会有小幅下跌,但没想到会如此剧烈。贵金属市场似乎对这类头条新闻反应过度,投资者真的在密切关注美联储的措辞。人们纷纷跑向门口,”Walsh Trading联席主管John Weyer说。“我怀疑下周还会有更多的下跌。”

Weyer补充称,市场将因通胀预期上升而早于预期升息的想法改变了金价走势。

Phoenix Futures and Options LLC总裁Kevin Grady表示:“这是一次大幅下跌,很多人都被动摇了。金价下周可能会小幅回升。它必须找到它的公允价值。就我所见,1950-2000美元不是合理的价格。但我也不认为1600美元是合理的价值。下周,黄金将寻找立足点。”

Grady指出,长期而言,投资者可能不得不为金价较低的交易区间做好准备,金价将跌至1700-1500美元。在利率即将上调的环境下,随着第四季度临近,金价可能会跌至1500美元。”

与此同时,大宗商品本周惨不忍睹。彭博商品现货指数周四下跌3.6%,创下近14个月来的最大单日跌幅,其中大豆和铂回吐了今年以来的涨幅。

木材价格已经跌去40%,创造了有史以来的短期最大跌幅。玉米则降至4月中旬以来的最低点。此前,全球大宗商品曾一度飙涨,原材料成本的上涨也加剧了人们对通胀以及全球经济复苏的担忧。

美元上涨有助于抑制商品价格的急剧反弹,这种反弹在今年帮助提振了通胀。因为许多原材料是以美元定价的,当美元升值时,外国投资者就会更难负担。

彭博社援引Stonex Group对冲基金金属和大宗材料销售主管Michael Cuoco表示,自美联储发出加息信号,彭博商品指数创下自新冠疫情开始以来最糟糕的一周,风险成为目前投资者首要考虑的问题。

在周三的记者会上,美联储主席鲍威尔说,木材价格的下降表明通胀压力将是暂时的。他还表示,二手车价格很快也会随之下跌。

这位央行行长承认,过去几个月的通胀数据高于预期,但他说,数据与这种观点是一致的,即推动通胀上升的价格来自那些直接受到疫情恢复影响的类别,比如木材。

“我们的想法是,由于短缺和瓶颈等原因,价格上涨得非常快,它们应该停止上涨。在某些情况下,它们实际上应该下降。我们确实在木材的案例中看到了这一点,”鲍威尔说。

下周市场展望

展望下周,市场仍将迎来美联储的考验。美联储主席鲍威尔携手多位美联储官员发表密集讲话,另外,美联储关注的通胀指标——PCE物价指数也将于周五出炉。

经济数据方面,美国PCE物价指数是重中之重。周一无重要数据公布。周二将迎来美国5月NAR季调后成屋销售、美国6月里奇蒙德联储制造业指数;周三法国、德国、欧元区、英国6月制造业PMI初值以及美国6月Markit制造业、服务业PMI初值陆续出炉,加拿大4月零售销售、美国第一季度经常帐也于同日公布;周四美国上周初请失业金人数、美国第一季度实际GDP终值、美国5月耐用品订单是重点。

周五将迎来当周重头戏——美国5月核心PCE物价指数。这是美联储偏爱的通胀指标。核心个人消费物价指数预计将从4月份的3.1%微降至5月份的2.9%。强于预期的个人消费支出通胀可能会让美元继续跑赢竞争对手。

央行动态方面,下周美联储主席鲍威尔携手多位官员亮相。

周一:圣路易斯联储主席布拉德(James Bullard);达拉斯联储主席卡普兰;纽约联储主席威廉姆斯(票委)

周二:克利夫兰联储主席梅斯特(Loretta Mester);旧金山联储主席玛丽·戴利(票委);美联储主席鲍威尔在国会就新冠疫情应对措施和经济前景发表讲话

周三:美联储理事米歇尔·鲍曼(票委);亚特兰大联储主席博斯蒂克(票委);波士顿联储主席罗森格伦(Eric Rosengren)

周四:亚特兰大联储主席博斯蒂克(票委);费城联储主席哈克;纽约联储主席威廉姆斯(票委);达拉斯联储主席卡普兰

周五:克利夫兰联储主席梅斯特(Loretta Mester);波士顿联储主席罗森格伦(Eric Rosengren);纽约联储主席威廉姆斯(票委)

下周的焦点将是美联储主席鲍威尔下周二在国会的证词。市场将密切关注鲍威尔将会说些什么,以及他是否会试图改变一些强硬的立场。

“让我们看看美联储是否准备就缩减购债采取任何新的措辞。如果围绕缩减购债的观点实际上从9月开始——而不是12月——美元可能进一步上涨,”荷兰国际集团(ING)全球市场和地区研究主管Chris Turner表示。

其他央行方面,周一欧洲央行行长拉加德在欧洲议会经济和货币事务委员会听证会上作开场陈述。周四日本央行公布4月26-27日货币政策会议纪要。周四英国央行公布利率决议。