肖立晟[1]、尤众元[2]

今年至今的资本市场行情可以大致归纳为春节前暴涨,之后调整3个月,5月中旬后有向上趋势,这与我们去年12月写的《2021年中国经济周期模型与大类资产配置建议》中的预测在方向和时间点上基本一致。中国股市与我们划分的经济周期很好地契合在一起。我们预判的扩张前期股市上涨,扩张后期盘整,滞涨期行情可能进入高潮在近期都得到了验证,反映我们经济周期模型的有效性。本文将进一步深入分析经济周期与大宗商品库存之间的关联性,更准确地说,研究的是经济周期与铜之间的相关性。近期,以铜为代表的有色金属价格大幅上涨,在许多研究中,铜因为其对经济拐点的灵敏度,也有“铜博士”的美誉,本文将分析铜的库存与价格和经济周期的相关性,我们发现铜价本身是经济周期的前瞻指标,铜库存周期短于经济周期。

在许多研究中,库存周期指的是时长为40个月左右的经济周期,这个长度的经济周期又名基钦周期。所以,短经济周期在多数研究中会被默认为是由库存变化所驱动,但是事实上,关于短经济周期的驱动力究竟是不是库存变化,这是个有争议的话题:一派观点认为库存变化驱动经济短周期的因素,库存周期可以与美林时钟对应,被动去库存对应复苏、主动补库存对应过热、被动补库存对应滞涨、主动去库存对应衰退。另一派的观点认为中国的基钦周期主要被外需或者房地产政策的周期性变动所驱动,库存自身的变化很难解释中国经济的短周期波动。

我们认为经济周期是一个总量的概念,库存周期近似于行业的概念。不同的行业对经济周期的敏感程度不一样,对经济周期比较敏感的行业有助于我们提前捕捉周期的拐点,也有助于结合经济周期本身,来分析行业自身的变化特征。

关于库存周期与经济周期的关联性,首先要区分是原材料库存还是产成品库存,大部分已有的库存周期研究都是使用产成品库存作为库存的代表,以此得到的库存周期应该是滞后于经济周期,当经济触底拐头向上后,该指标才会走高。背后深层次的原因是企业难以把握需求的拐点,往往在拐点后才做出调整。原材料的库存一般被认为与工业增速走势接近,所以原材料的库存尽管在研究中使用比产成品库存要少(因为根据库存周期理论,短经济周期波动主要来源于产成品的库存变化),但是原材料库存从逻辑上应该是产成品库存的先行指标,与经济周期大致同步。铜作为对经济增长极其敏感的金属,它的价格与库存能给出判定经济周期的信息。

我们使用上海期货交易所的阴极铜库存作为铜库存代表,用克强指数衡量中国经济增长,因为中国是铜的主要需求国,中国的经济增速可以近似视为铜需求的增速。铜价用上期所的铜期货连续合约价格来衡量,美国金融条件指数被用于反映全球流动性,因为铜是全球市场定价,所以美元流动性是影响铜的重要因素。从原始数据来看,铜库存和克强指数之间的关系短期内相对比较稳定,但是在较长的时间内随时间变化而变化。2012年底至2014年底,铜库存同比增速长期处于负值区域,克强指数相对较高,这主要是因为当时基建拉动了经济和工业增速,铜库存消耗较快,市场和政府普遍预期中国仍将保持中高速增长,在我们的经济增长周期模型中,这段时间覆盖了复苏、扩张前、扩张后和滞胀期。2015年初至2016年年中的衰退期,克强指数走低,库存高企,这段时间是供给侧改革的初期,当时供给侧改革还没有显示出效果,同时市场开始意识到经济增速“保8”可能是完成不了的目标,需求开始走低。2016年下半年至2018年的1季度,经济周期上又是覆盖了4个经济走强的周期,同期克强指数走高,铜库存走低。2018年2季度至2019年年底,经济处于衰退期,同期克强指数其实还是相对高位,比之前略微下降,但是总体经济仍然旺盛,需求与库存都是高速上升。疫情期间,经济走低,库存上升。疫情之后,经济快速反弹,库存持续走低。综上,我们发现,我们发现原始数据受政策或者市场预期影响很大,库存与经济增长之间的关系在某一段经济结构相对稳定的时间(一般在1年半)内不发生改变。

铜价与铜库存往往是反向走势,因为铜价高企意味着铜的需求旺盛,库存往往被快速消耗,数据也是大致支持这个结论。2012年至2014年铜价较高,库存增速处于低位,2015年至2016年,铜价低谷对应铜库存增速的高位。2017年至2019年铜价与铜库存增速同时都处于高位。疫情后铜价暴涨,铜库存增速变负。

美国金融条件指数与铜价呈现明显的反向走势。美国金融条件指数是用美国汇率、利率等金融变量合成的指数,该指数走高意味着美国流动性开始收紧,是美元流动性的前瞻指标,我们发现该指标与铜价在几乎每个时间段都有负相关性。

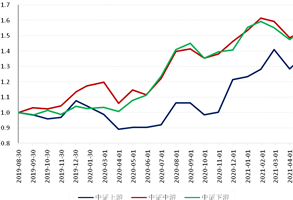

图1各个宏观指标BP滤波周期项(标准化,金融条件指数负数处理)

数据来源:wind

使用BP滤波我们剔除了原始数据中的干扰项,从处理后的数据我们发现:首先,铜库存变化周期较短,但是铜价周期较长。事实上,如果使用铜库存和经济增长对库存进行划分,经济增长和库存下降对应被动去库存,经济增长和库存增长对应主动补库存,经济下降和库存增长对应被动补库存,经济下降和库存下降对应主动去库存的话,可以发现主动补库存和被动去库存主要对应了铜价上行期,被动补库存主要对应了铜价下行期,疫情对这个结论有所扰动。第二,铜价是好的中国经济增长周期和美元流动性周期的先行指标,在最新的一轮周期中,铜价略领先于中国增长3个月,中国经济增长领先美元流动性半年左右。如普遍观点一致,铜价是对经济增长和流动性都十分敏感。第三,铜库存周期较短。我们在原始数据中分析的结果显示铜库存与经济增长之间的关系在较长时间很稳定,这不意味着库存周期长于经济周期,这是因为政策和市场预期扰乱了两者的关系,使用计量方法剔除干扰项后得到的库存周期项显示库存周期一般较短,一般低于2年,一轮经济周期可能覆盖两轮库存周期,在实际观测中,有时候会发现库存周期出现双峰结构。

基于滤波处理结果和原始数据,我们做出如下预测:首先,中国经济当前处于主动补库存周期,铜价上涨,库存见底,但是已经接近尾声。根据我们的经济周期模型,中国经济增长周期可能在8月之前到顶,我们即将进入从主动补库存到被动补库存的转换时刻。其次,铜价近期受到政策干扰,有个小幅下降,但是海外需求的提升会让这轮铜价下降周期非常短,BP滤波的处理结果也是支持这个结论,这个波谷可能会非常短,我们猜测铜价的高点在今年3季度,也是在8月附近,这意味着这轮被动补库存延续的时间会很短,在12月之前可能就会进入主动去库存的时期,经济届时也会进入衰退期。

[1]肖立晟系九方金融研究所首席经济学家,中国社科院世经政所全球宏观经济研究室主任。

[2]尤众元系九方金融研究所宏观研究员,北卡罗莱纳州立大学经济学博士。

2021-06-02